Candlestick-Formationen aus 2 Kerzen :: Abwärtstrend :: Bärisch

Dark Cloud Cover

Umkehrmuster mit hoher Aussagekraft

Bestätigung erforderlich?

Nur wenn die schwarze Kerze deutlich weniger als 50 % innerhalb des Körpers der weißen Kerze schließt

Beschreibung:

In einem Bullenmarkt folgt einer langen weißen Kerze eine schwarze Kerze, die über dem Höchststand (bzw. über der Schlussnotierung) der vorhergehenden weißen Kerze eröffnet.

Im Tagesverlauf ändert sich das Sentiment - die Kurse fallen und die Schlussnotierung der schwarzen Kerze liegt weit innerhalb des Körpers der weißen Kerze vom Vortag (bevorzugt über 50 % weit ).

Erklärung:

Am ersten Tag des Musters steigt der Markt kräftig mit einer langen weißen Kerze.

Der Aufwärtstrend ist noch intakt.

Auch am nächsten Tag kontrollieren die Bullen zuerst den Handel - der Markt eröffnet mit einem GAP nach oben.

Nachdem ein neues Hoch erreicht wurde, ändert sich die Stimmung und die Kurse fallen zum Handelsschluss deutlich unter das Schlusskursniveau des Vortages.

Shortseller dominieren jetzt den Handel - ihr Stoplevel liegt auf dem Hochkurs der aktuellen schwarzen Kerze.

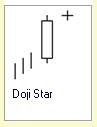

Doji Star

Umkehrmuster mit mittlerer Aussagekraft

Bestätigung erforderlich?

Ja - durch Kursnotierungen unterhalb des Tiefstkurses des Dojis am folgenden Handelstag.

Beschreibung:

Einer langen weißen Kerze folgt zur Eröffnung am Folgetag ein Aufwärts-GAP.

Im Tagesverlauf steigen die Kurse noch leicht an.

Zu Handelsschluss erscheint ein Doji im Chart. Der Markt schließt auf dem Niveau auf dem er eröffnet hat.

Bei diesem Muster ist es wichtig, dass oberer und unterer schatten des Doji´s nicht sehr lang sind.

Erklärung:

Am ersten Tag des Musters steigt der Markt kräftig mit einer langen weißen Kerze.

Der Aufwärtstrend ist noch intakt.

Auch am nächsten Tag kontrollieren die Bullen zuerst den Handel - der Markt eröffnet mit einem GAP nach oben.

Schon kurz nach der Eröffnung lässt die Dynamik der Aufwärtsbewegung nach.

Der Höchstkurs liegt nur unwesentlich über dem Eröffnungskurs.

Der gesamte Handelsverlauf notiert innerhalb einer sehr kleinen Range.

Dieses Szenario ist typisch für schwindendes Vertrauen in den aktuellen Markttrend.

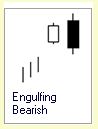

Engulfing Pattern

Umkehrmuster mit mittlerer Aussagekraft

Bestätigung erforderlich?

Nein.

Beschreibung:

In einem Markt, der sich in einem klaren Aufwärtstrend befindet, folgt einer weißen Kerze eine schwarze Kerze.

Der Kerzenkörper der schwarzen Kerze umschließt den Kerzenkörper der weißen Kerze vollständig.

Der Schatten der weißen Kerze muss nicht umschlossen sein.

Erklärung:Zur Eröffnung auf neuem Höchststand scheint der aktuelle Aufwärtstrend noch intakt zu sein.

Im Verlauf des Handels fallen die Kurse dann aber unter hohen Volumina stark.

Der Schlusskurs liegt unter dem Schlusskurs des Vortages und der Markt schließt auch auf bzw. in der Nähe des Schlusskursniveaus.

Bei dieser Konstellation ist es wahrscheinlich, dass der Aufwärtstrend beendet ist und sich ein neuer Abwärtstrend oder eine Konsolidierung ausbildet.

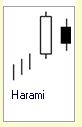

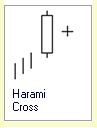

Harami / Harami Cross

Umkehrformation mit geringer bis mittlerer Aussagekraft

Bestätigung erforderlich?

Ja, durch weitere negative Kerze in der nächsten Periode

Beschreibung:

Beim Harami bildet sich aktuell ein kleiner Kerzenkörper.

Dieser liegt vollständig innerhalb des Körpers einer langen weißen Kerze der Vorperiode.

Die Farbe des Kerzenkörpers der kleinen Kerze kann weiß oder schwarz sein.

Ist die zweite Kerze ein Doji, wird das Muster Harami Cross genannt.

Erklärung:

Ein bärischer Harami tritt nach einem Aufwärtstrend auf.

Am ersten Tag (dargestellt durch die lange weiße Kerze) ist dieser Trend intakt.

Am nächsten Tag folgt eine Eröffnung unter dem Schlusskurs des Vortages.

Die Handelsspanne bleibt im Tagesverlauf sehr gering.

Zu Handelsschluss liegt der Kurs nahe am Eröffnungskurs bzw. ist mit diesem identisch (Harami Cross).

Diese Marktsituation kennzeichnet eine Unentschlossenheit der Marktteilnehmer und einen Gleichklang im Kräfteverhältnis zwischen Bullen und Bären.

Die Signalwirkung des Harami ist umso stärker, je kleiner der Kerzenkörper am zweiten Tag ist.

In Neck

Fortsetzungsmuster mit mittlerer Aussagekraft

Bestätigung erforderlich?

Ja- durch Notierungen unter dem Tiefstkurs der weißen Kerze

Beschreibung:

In einem Bärenmarkt folgt einer langen schwarzen Kerze eine weiße Kerze.

Die weiße Kerze eröffnet unter dem Tiefstkurs der schwarzen Kerze und schließt in der Nähe des Schlusskurses der schwarzen Kerze.

Die Schlusskurse von 2 Handelstagen sind dadurch nahezu identisch.

Erklärung:

Am Tag des Auftretens des In Neck-Patterns setzten die Kurse innerhalb des bestehenden Abwärtstrende zu einer kleinen Rallye an.

Der Kursanstieg endete aber bereits auf dem Niveau des Schlusskurses vom Vortag.

Das zeigt an, dass Stärke und Vertrauen der bullisch gestimmten Marktteilnehmer noch nicht sehr ausgeprägt sind.

Der Abwärtstrend wird sich wahrscheinlich fortsetzen.

Kicking

Umkehrmuster mit hoher Aussagekraft

Bestätigung erforderlich?

Nein.

Beschreibung:

Einem weißen MARUBOZU folgt ein schwarzer MARUBOZU, der mit einem GAP nach unten eröffnet.

Erklärung:

Am ersten Tag ist der Aufwärtstrend intakt.

Der Schlusskurs ist gleichzeitig der Tageshöchststand.

Am Tag des Auftretend des schwarzen MARUBOZU eröffnet der Markt mit einem GAP-Down sehr deutlich unter dem Schlusskurs des Vortages.

Im Handelsverlauf fallen die Kurse weiter und der Schlusskurs ist gleichzeitig der tiefste Kurs des Tages.

Das sind deutliche Anzeichen dafür, dass sich das Sentiment stark verschlechtert hat.

Ein weiterer Kursverfall ist wahrscheinlich.

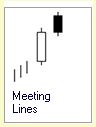

Meeting Lines

Umkehrmuster mit mittlerer Aussagekraft

Bestätigung erforderlich?

Ja, durch Folgekurse (bevorzugt Schlusskurse) innerhalb bzw. unterhalb des Körpers der weißen Kerze.

Beschreibung:

Am ersten Tag erscheint eine lange weiße Kerze mit Höchst- und Schlusskurs über Vortagesniveau.

Am zweiten Tag eröffnet der Markt mit einem GAP nach oben.

Der Schlusskurs liegt unter dem Eröffnungskurs auf dem Niveau des Vortages.

Erklärung:

Am zweiten Handelstag verfallen die Kurse nach einer starken Eröffnung.

Den bullisch gestimmten Marktteilnehmern ist es nicht gelungen, nachhaltig neue Höchststände zu erobern.

Der Markt schließt unverändert zum Vortag - aber diesmal deutlich in der Nähe seines Tiefstkurses.

Diese Entwicklung ist ein erstes Anzeichen für eine bevorstehende Trendwende.

Die Meeting Lines sind dem Muster "Dark Cloud Cover" ähnlich.

Sie sind aber weniger zuverlässig, weil der Schlusskurs am zweiten Tag nicht innerhalb des Kerzenkörpers der weißen Kerze liegt.

On Neck

Fortsetzungsmuster mit mittlerer Aussagekraft

Bestätigung erforderlich?

Ja, durch Folgekurse unterhalb des Schlusskursniveaus der zweiten Kerze.

Beschreibung:

Einer schwarzen Kerze folgt auf tieferem Kursniveau eine weiße Kerze, die unterhalb des Schlusskurses der schwarzen Kerze schließt.

Erklärung:

Das Muster ist ein typisches Fortsetzungsmuster im Abwärtstrend.

Es ist dem Muster "In Neck Pattern" sehr ähnlich.

Der Schlusskurs liegt aber beim On Neck Pattern deutlich unterhalb des Schlusskurses vom Vortag.

Im Handelsverlauf fand eine bullische Rallye statt, die deutlich unter dem Tageshoch in der Nähe des Vortagstiefstkurses beendet war.

Es ist deshalb anzunehmen, dass das Käuferinteresse noch nicht ausgeprägt genug für eine Trendwende ist.

Der Abwärtstrend wird wahrscheinlich andauern.

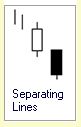

Seperating Lines

Fortsetzungsmuster mit geringer Aussagekraft

Bestätigung erforderlich?

Ja, durch Schlusskurse unterhalb des Tiefstandes der zweiten Kerze.

Beschreibung:

In einem Abwärtstrend folgt einer weißen Kerze eine schwarzen Kerze.

Der Eröffnungskurs der schwarze Kerze ist mit dem Eröffnungskurs der weißen Kerze identisch.

Der Schlusskurs liegt am zweiten Tag deutlich unter dem Schlusskurs des Vortages.

Erklärung:

Das Muster signalisiert einen intakten Abwärtstrend mit niedrigeren Tief- und Schlusskursen als in der Vorperiode.

Der Versuch der bullischen Rallye (weiße Kerze vom Vortag) ist klar gescheitert.

Der Abwärtstrend wird sich fortsetzen.

Dafür spricht auch die vergleichsweise große Handelsspanne am Tag des Auftretens der Formation.

Je länger die schwarze Kerze am zweiten Tag des Auftretens der Seperating Lines ist, desto höher ist die Aussagekraft des Musters.

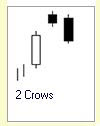

Two Crows

Umkehrmuster mit mittlerer Aussagekraft

Bestätigung erforderlich?

Ja, durch Kurse unterhalb des Eröffnungskurses der ersten weißen Kerze.

Beschreibung:

In einem Aufwärtstrend folgt einer langen weißen Kerze eine schwarze Kerze mit kleinerem Kerzenkörper.

Die 2. schwarze Kerze hat mit einem deutlichen GAP nach oben eröffnet.

Der Schlusskurs der zweiten Kerze liegt über dem Schlusskurs vom Vortag.

Das Eröffnungsgap ist am 2. Tag noch nicht vollständig geschlossen.

Am nächsten Tag folgt eine weitere schwarze Kerze.

Der Kerzenkörper ist länger als am Vortag und der Schlusskurs liegt unterhalb des Schlusskurses vom Tag der weißen Kerze.

Das GAP wurde vollständig geschlossen.

Erklärung:

Im Aufwärtstrend zeigen 2 aufeinander folgende schwarze Tage mit größer werdenden Handelsspannen an, dass die Aufwärtsdynamik nachlässt.

Die untere GAP-Grenze zwischen 1. und 2. Tag des Musteres hat außerdem als Unterstützung nicht gehalten.

Die Situation ist ein Indikator für eine mögliche Trendwende.

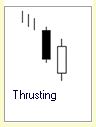

Thrusting

Fortsetzungsmuster mit geringer Aussagekraft

Bestätigung erforderlich?

Ja, durch Kurse unterhalb des Eröffnungskurses der zweiten Kerze.

Beschreibung:

Am ersten Tag tritt im Abwärtstrend eine lange schwarze Kerze auf.

Am zweiten Tag eröffnet der Markt unterhalb des Schlusskursniveaus vom Vortag.

Im Tagesverlauf bildet sich eine weiße Kerze, die im unteren Drittels des Körpers der schwarzen Kerze schließt.

Die weiße Kerze darf für dieses Muster nicht in der oberen Hälfte des Körper der schwarzen Kerze schließen.

Erklärung:

Die Thrusting-Formation hat große Ähnlichkeit mit In Neck Pattern und On Neck Pattern.

Die Muster unterscheiden sich nur dadurch, wie weit der Körper der weißen Kerze vom zweiten Tag in den Körper der schwarzen Kerze vom Vortag eindringt.

Je mehr sich die Kerzenkörper überlappen, desto geringer ist die Aussagekraft und Verlässlichkeit des Musters.

Das Thrusting Pattern steht für einen sich fortsetzenden Abwärtstrend.

Das Muster muss im nachfolgenden Handel bestätigt werden.

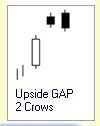

Upside GAP Two Crows

Umkehrformation mit hoher Aussagekraft

Bestätigung erforderlich?

Ja, durch Kurse unterhalb des Schlusskurses der ersten weißen Kerze.

Beschreibung:

In einem Aufwärtstrend folgt einer langen weißen Kerze eine schwarze Kerze mit kleinerem Kerzenkörper.

Die 2. schwarze Kerze hat mit einem deutlichen GAP nach oben eröffnet.

Der Schlusskurs der zweiten Kerze liegt über dem Schlusskurs vom Vortag.

Am nächsten Tag folgt eine weitere schwarze Kerze.

Der Kerzenkörper ist länger als am Vortag und er umschließt den Körper der Vortageskerze vollständig.

Die zweite schwarze Kerze schließt noch über dem Schlusskurs der 1. weißen Kerze.

Erklärung:

In Aufwärtsmarkt können sich am 2. Tag die neu erreichten Hochs nicht halten.

Dieses Szenario setzt sich auch am Fogetag fort.

Abermals höheren Hochs zur Eröffnung folgt ein schärferer Kursverfall im Handelsverlauf und ein Schlusskurs nahe am Tagestief.

Die Situation zeigt an, dass die Kräfte der bullisch gestimmten Marktteilnehmer abnehmen zunehmend Abwärtspotential besteht.

Das Muster tritt sehr selten auf.